D’UNE PART, la distorsion des valorisations entre les sociétés technologiques et le reste de la cote devient extravagante et suscite de nombreuses interrogations quant à sa durabilité. D’autre part, les énièmes records enregistrés à Wall Street tranchent avec les dernières statistiques macroéconomiques, nettement plus mitigées en Europe et aux États-Unis, ranimant les craintes d’une lente reprise économique mondiale. Dans ce contexte, estiment les analystes, la prochaine rentrée des gérants, investisseurs et autres professionnels de la finance s’annonce donc complexe.

Indices

Vendredi 21 août, jour de compensation des contrats mensuels sur les plus grands indices planétaires, les actions ont continué d’afficher des parcours divergents. Aux multiples records enregistrés à Wall Street s’oppose la léthargie des actions continentales.

Le récent message de la Fed ne participe pas à diffuser un réel optimisme, mais cette prudence trouve peu d’échos sur le parcours des valeurs technologiques qui écrasent les palmarès.

Après une forte progression des indices asiatiques la semaine du 10 au 16 décembre, le Nikkei a corrigé la semaine dernière de 1,6 % et le Hang Seng de 0,3 %. Seul le Shanghai Composite a évolué en territoire positif avec +0,6 %. On peut également noter une forte correction de l’indice Kospi, la Bourse de Séoul qui a abandonné 5,5 %. La tendance des marchés boursiers s’est orientée également vers le bas en Europe. L’Euro Stoxx 50 a abandonné 1.5 %. Le CAC 40 a évolué sur la même trajectoire (-1.5 %).

L’Italie (-1,7 %) et le Footsie 100 (-1,6 %) ont connu une baisse un peu plus marquée. Mais c’est l’Espagne qui a accusé le coup, en recul de 2,5 %, alors que le pays est déjà en retard sur 2020 par rapport à ses voisins. Seul le DAX a semblé se démarquer (-1 %) et comme à l’accoutumée, l’OMX Nordic 40 qui a progressé de 0,3 %. Outre-Atlantique, ce n’est plus une surprise maintenant, le Nasdaq a continué son rallye et affiche un gain de 2.6 % à la clôture du vendredi 21 août, tandis que le S&P 500 est proche de l’équilibre (+0,5 %). Le Dow Jones est quant à lui dans le rouge, à -0,5 %.

Marché actions

Xiaomi fête ses 10 ans cette année. Une décennie qui a permis au constructeur chinois de téléphones mobiles de se hisser à la quatrième place mondiale des ventes mondiales avec 8 % des parts de marché, derrière Samsung, Huawei et Apple. La compagnie chinoise se diversifie aujourd’hui sur d’autres produits comme les PC, les accessoires, les télévisions. Avec son slogan « Innovation for everyone », cet acteur affiche clairement son ambition de proposer des prix qui tendent vers le bas par rapport à ses concurrents et entend bien inonder les magasins dans le monde avec ses produits que l’on pourrait qualifier de « bon rapport qualité/prix ».

Cotée à la Bourse de Hong-Kong, Xiaomi est valorisée 383 milliards de CNY, l’équivalent de 46,8 milliards d’euros. Sur l’ensemble de l’année 2020, le titre est sur une tendance haussière affichant une progression de 68,5 %, ce qui lui permet de se rapprocher de ses niveaux d’IPO. Son chiffre d’affaires a évolué de 80 % entre 2017 et 2019 et le dossier affiche des perspectives de croissance équivalentes d’ici 2022.

L’entreprise chinoise est de plus à la tête d’une situation financière saine avec un levier financier négatif (-2,3x) soulignant un surplus de trésorerie et dispose d’un cash-flow libre de 20,4 milliards de CNY, soit 2,5 milliards d’euros. En contrepartie, la société négocie sur de multiples résultats élevés : 38.1x son bénéfice net par action estimé pour l’exercice en cours. Mais d’un autre point de vue, la valorisation reste intéressante, surtout si la croissance confirme son trend, ce que les analystes ont l’air de penser.

Marché obligataire. La teneur légèrement positive des remarques de la BCE n’a pas intimidé les rendements du Bund à dix ans, qui ont au contraire continué allègrement à la baisse (-0,55 %). Les écarts de rendement du Bund sur les instruments de la dette publique d’autres pays de la zone euro se sont légèrement creusés, prouvant ainsi que les risques reprennent le dessus. L’OAT française retrouve un rendement à -0.2 %. Le parcours se trouve dupliqué sur les taux italien (0.91 %) et espagnol (0.28 %). De l’autre côté de l’Atlantique, la dette américaine a rapporté 0.64 %, une référence qui revient donc sur ses niveaux plancher.

Marché des changes

Le trend ascendant de l’euro face au dollar a permis de coter symboliquement EUR/USD=1.20. La parité majeure a ensuite subi des bénéfices pour revenir sur 1.18 dollar après la déception des petites et moyennes industries (PMI). Pour un rallye plus profond des monnaies du G10 hors dollar, il faudrait un rebond de l’activité économique. Sans cette lueur d’espoir, il restera difficile de s’engager plus fortement dans l’EUR, la GBP, l’AUD et bien d’autres devises axées sur la croissance.

Techniquement, les positions spéculatives longues sur la monnaie unique atteignent des records, ce qui milite pour de prochains débouclements et donc un recul de la devise européenne. En parallèle, les cambistes ont également pris des initiatives sur le yen, la devise nippone a gagné 100 points de base face au franc suisse à 0.865 CHF. Les dirigeants japonais ont promis une aide gouvernementale d’envergure pour relancer la croissance après la chute historique du PIB. Le parcours se duplique face au billet vert contre lequel le yen s’échange à 126 JPY.

Statistiques économiques. La semaine dernière, les statistiques ont montré leur fragilité. En Asie, le PIB japonais (préliminaire) s’est contracté de 7.8 % au deuxième trimestre (QoQ). Aux États-Unis, les inscriptions hebdomadaires au chômage ont montré que l’amélioration n’était que temporaire, repartant à la hausse, à 1 106 000 nouvelles demandes. Les conséquences des aléas de l’emploi commencent à se faire ressentir.

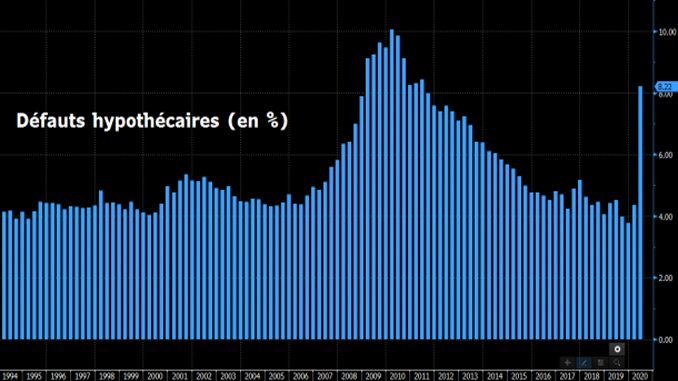

Au deuxième trimestre, les défauts hypothécaires sont passés à 8.22 %, contre 4.36 %. Des chiffres comparables à ceux de 2009. Vendredi 21 août, les PMI Flash du mois d’août ont également montré la fragilité de la reprise économique. Les chiffres étaient dans l’ensemble assez décevants, en baisse par rapport au mois dernier. L’Australie a vu l’indicateur des services tomber à 48.1, l’activité manufacturière française à 49.

Seules les données britanniques montrent une vraie amélioration sur les services et sur la fabrication, à respectivement 60.1 et 55.3. Pour ce qui est des institutions monétaires, prudence de la Fed. Une prudence qui concerne tant la reprise économique que les évolutions de son soutien. L’institution européenne a pour sa part fait preuve de plus de retenue, laissant planer la possibilité de nouvelles mesures en cas de besoin. Elle a néanmoins laissé paraître que certains membres étaient opposés à un accroissement du Programme d’achats d’urgence pandémique (PEPP).