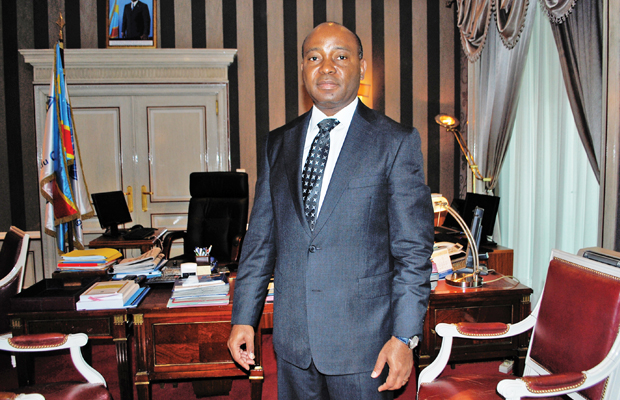

Désormais, le taux directeur de la Banque Centrale du Congo (BCC) est fixé à 2,0%, venant de 3,0%. Ainsi en a décidé le Comité de politique monétaire. Une importante décision, prise en vue d’accompagner la croissance économique et amener les banques commerciales à soutenir la reprise économique, expliquait à la presse le Gouverneur de la BCC Deogratias Mutombo Mwana Nyembo. A cette même occasion, l’on apprenait que le coefficient de la réserve obligatoire, restait quant à lui fixé à 8,0% pour les dépôts à vue et à 7,0% pour les dépôts à terme. La régulation de la liquidité devra se poursuivre via la fourchette d’appel d’offres des Billets de trésorerie.

Pour sa dixième réunion ordinaire de l’année, la sixième depuis que le Gouverneur Mutombo est en fonction, le Comité de politique monétaire a planché comme d’habitude sur l’analyse de la conjoncture économique nationale et internationale ainsi que sur les mesures de politique monétaire et de change à mettre en place. Sur le plan national, le Comité note que selon les dernières estimations réalisées à partir des données de production à fin septembre 2013, la croissance du PIB (Produit intérieur brut) réel reste « robuste ».

En effet, initialement estimé à 7,9%, 7,8% puis 8,0% sur base des données provisoires à fin avril, juillet et août dernier, le taux de croissance du PIB est projeté à 8,1% pour 2013 venant de 7,2% l’an dernier. Cette amélioration de la production est attestée par les résultats de l’enquête du baromètre de conjoncture du mois d’octobre dernier qui laissent apparaître un solde global brut d’opinion de + 18,8% revenant de + 14,1% le mois précédent.

Prix sous contrôle

Sur le marché des biens et services, le Comité note que les prix demeurent sous contrôle. Le taux d’inflation, qui a même reculé à la 5ème semaine d’octobre, s’établit à 0,85% en cumul annuel. La poursuite de cette tendance porterait les taux d’inflation annualisé et en glissement annuel à 1,01% contre un objectif de 4,0%. Autre constat : le marché des changes est demeuré stable à fin octobre. En effet, le cours indicatif s’est établi à 921,8 CDF le dollar américain après avoir connu une appréciation de 0,28% d’un mois à l’autre et une dépréciation annuelle de 0,42%. Quant aux réserves internationales, elles se sont accrues de USD 53,3 millions au cours de cette année, s’établissant à 1.697,4 millions de dollars à fin octobre, correspondant à 9,1 semaines d’importations des biens et services.

Côté marché monétaire, en plus de l’absence du refinancement aux guichets BCC, une baisse des transactions des opérations sur le marché interbancaire a été notée au cours du mois d’octobre. En effet, révèle le Comité, 17,1 milliards de CDF ont été prêté sur ce segment de marché contre 64,6 milliards à la même période de 2012. S’agissant du marché de Billets de trésorerie, l’encours global de ce titre s’est stabilisé à 195,0 milliards de CDF au 31 octobre conduisant à une ponction annuelle de 100,0 milliards CDF. Cette situation tient à la persistance de la surliquidité bancaire en dépit du relèvement du coefficient de la réserve obligatoire sur les dépôts à vue, indiquait le Gouverneur de la BCC à une question de « Business et Finances ». Du reste, tous les objectifs de la politique monétaire sont sous contrôle, assure Deogratias Mutombo. La base monétaire au sens strict et la masse monétaire hors provisions et dépôts en devises sont en dessous de leurs cibles respectives.

Effort collectif

Par ailleurs, sur le plan international, le Comité de politique monétaire rapporte que les perspectives de l’économie mondiale publiées par le FMI en octobre font état d’un taux de croissance mondiale de 2,9% en 2013, en recul de 0,3 point comparé au niveau de 2012. Ceci en raison du ralentissement de l’activité économique dans les pays émergents et de la crise budgétaire aux Etats-Unis. Bien que la reprise économique se maintienne, le Comité note que la persistance des risques de dégradation reste encore présente notamment en ce qui concerne le plafond de la dette aux Etats-Unis, la fragmentation du système financier dans la Zone euro et la dette publique inquiétante. Ceci pourrait conduire à de nouvelles incertitudes et à un ralentissement de l’activité économique.

D’où, un effort collectif devrait être mené via des mesures appropriées et des réformes avisées pour remédier à l’accroissement de la volatilité et assurer une croissance robuste, équilibrée et durable à l’échelle mondiale. C’est dans ce cadre que la BCE (Banque centrale européenne) venait de réduire son principal taux directeur à 0,25% pour soutenir la timide reprise économique dans la Zone euro, le taux d’inflation de 0,7% à fin octobre étant bien loin de l’objectif de 2%.