La chasse au harpon est une discipline qui requiert patience, préparation et précision. Il faut calculer les temps de plongée, s’approcher de sa cible suffisamment près, mais pas trop pour ne pas l’effrayer, et ne pas trembler au moment de tirer. Jorge Paulo Lemann en a fait sa passion. Et aussi son métier.

Dix trophées à 250 milliards de dollars

Sa dernière pêche n’a pas été fructueuse. Il y a bientôt un an, le patron et cofondateur de 3G Capital, administrateur et l’un des actionnaires de contrôle de Kraft Heinz, a laissé s’échapper la quatrième plus grosse baleine des produits de grande consommation, Unilever. A grands coups de nageoires sur les coûts (6 milliards d’euros d’économies) et en soufflant de grands jets de rachats d’actions (5 milliards), le cétacé anglo-néerlandais a remis de la distance avec son prédateur. Pour combien de temps ?

L’homme le plus riche du Brésil n’a pas l’habitude de perdre. Les 10 plus beaux trophées, totalisant 250 milliards de dollars (courants) de transactions, ont formé en moins de trente ans la légende de ce porte-étendard d’un capitalisme émergent sans états d’âme. L’ascète filiforme qui évite la viande rouge a avalé le premier rang mondial de la bière (AB InBev, possédant Budweiser, Corona, Stella Artois, etc.), planté sa fourchette dans les assiettes du fast-food sans craindre McDonald’s (Restaurant Brands, maison mère de Burger King) et occupe les rayons de la distribution brésilienne (Lojas Americanas, B2W).

La vingt-septième fortune mondiale (une trentaine de milliards de dollars), devant les familles Pinault et Dassault, a depuis longtemps dépassé le stade de l’accumulation primitive du capital. Mais son rang de numéro six mondial de l’agroalimentaire, à travers Kraft Heinz, ne lui suffit pas .

Tailleur de coûts

Les méthodes de ce chasseur, l’un des dirigeants les plus respectés du secteur, Peter Brabeck-Letmathe, l’ancien président de Nestlé, les avait exposées à ses actionnaires il y a trois ans . « Les associés de 3G Capital ont prouvé de nombreuses fois qu’ils étaient capables d’éliminer des dépenses opérationnelles à hauteur de 5 % à 8 % du chiffre d’affaires, ce qui a un impact révolutionnaire sur tous les autres acteurs. » Pour certains, cela correspond en effet à la totalité de leur marge ! Carlos Alberto Sicupira, l’un des trois « Mousquetaires », avec Marcel Telles, de ce fonds d’investissement atypique, résume en une formule lapidaire : « Les coûts sont comme les ongles, il faut les tailler sans cesse. »

Avant les ongles, c’est le corps social de l’entreprise qui fournit l’essentiel des coupes. Lorsqu’en 2013 le fonds met avec le milliardaire Warren Buffett 23 milliards de dollars sur la table pour HJ Heinz, les observateurs s’interrogent. Le leader américain du ketchup et des sauces est à l’image de l’étiquette de ses bouteilles vantant « 57 variétés », une icône d’« America Inc. » réputée pour sa gestion au cordeau. Sa marge opérationnelle tourne autour de 14 % en moyenne depuis trois ans, son internationalisation (à 60 % des revenus) fait l’admiration de ses pairs, sa stabilité (6 patrons en un siècle et demi) est légendaire.

Ketchup Heinz, « le goût de l’Amérique » !

Dans l’entreprise installée à Pittsburgh depuis la fin du XIXe, « il n’y avait du gras que de la tête aux épaules », raconte au « Wall Street Journal » son ancien directeur financier (1). Et pourtant, ses propriétaires cariocas parviennent en moins de deux ans à supprimer 7.000 postes, soit 20 % de l’effectif, et à fermer 6 usines. Quand, en 2015, le duo 3G-Buffett double la mise avec une autre icône des fonds de placards américains, Kraft Foods, le « dégraissage » est à peine plus lent. Près de 5.100 personnes, soit 11 % du total, ont quitté depuis le groupe de Chicago et 7 usines ont été sacrifiées.

La rentabilité d’exploitation avait atteint chez Heinz un niveau inégalé, au-dessus de 17 %, avant la fusion. Kraft Foods, bien qu’une fois et demie plus gros en chiffre d’affaires, est cependant plus essoufflé. Avec une gamme de produits à faire hurler les végans – fromages Philadelphia, desserts gélatinés Jell-O, cacahuètes Planters, bacon et saucisses Oscar Mayer -, le fournisseur des rations des poilus de la Grand Guerre a été ballotté presque aussi durement que la charrette des débuts, en 1903, de James Kraft, entre le balancier des stratégies(diversification avec Duracell et Tupperware dans les années 1980, deux scissions en cinq ans) et celui de ses actionnaires (Philip Morris pendant près de vingt ans, puis l’activiste Nelson Peltz).

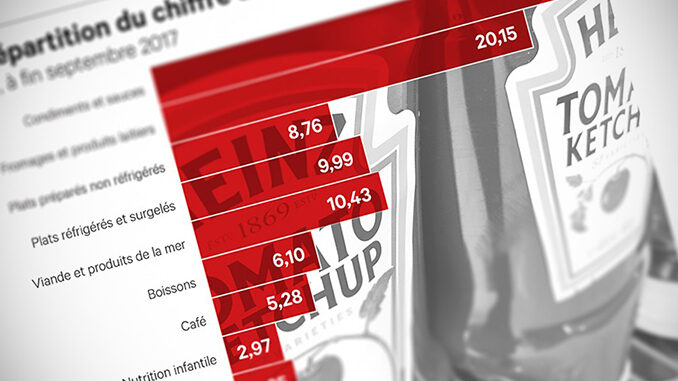

La culture d’entreprise darwinienne insufflée par 3G ne tient que par le ciment de la croissance externe. Les synergies du mariage devraient néanmoins avoir dépassé de 15 % à 20 % l’objectif initial de 1,5 milliard de dollars à fin 2017. Parti de 6,5 % au troisième trimestre de 2015 juste après leur rapprochement, l’attelage Kraft Heinz a affiché 26,5 % de marge opérationnelle sur les neuf premiers mois de l’an dernier. Un quadruplement qui fait plus penser aux cognacs qu’aux macaroni & cheese !

Appliquer à l’extrême les recettes existantes

« Court-termiste » ? « Intenable » sur la durée ? Les Cassandre se sont vite tues. Pour restructurer, le trio de 3G Capital se garde bien de réinventer la roue, il ne fait qu’appliquer à l’extrême les recettes existantes les plus efficaces.

De Sam Walton, le fondateur de Walmart que Lemann et Sicupira ont rencontré dans les années 1980 chez lui, dans l’Arkansas (2), il retient une frugalité inouïe. A son arrivée chez Anheuser-Busch, la flotte de jets Falcon des Busch n’a pas survécu. Chez Burger King, les photocopies sont limitées à 200 par mois et par personne, les cartes de visite à 100 par an. Les cadres de Heinz ont appris à voyager en classe « éco » et à partager leur chambre d’Holiday Inn. Les salariés de Kraft voient disparaître des étages les réfrigérateurs pleins de macaroni & cheese et de Jell-O, ainsi que les cloisons de tous les bureaux, y compris à l’étage de la direction générale.

Oprah Winfrey pour rénover la gamme

Mais ces actionnaires radins savent aussi desserrer les cordons de la bourse pour s’offrir Oprah Winfrey , déjà l’ambassadrice de Weight Watchers (dont Heinz est un licencié), et l’associer à sa nouvelle ligne de purées et de soupes réfrigérées. Ils dissèquent l’outil industriel, et préféreront fermer une usine, même performante mais trop éloignée, pour réinvestir dans une unité mieux située.

De Goldman Sachs, qui leur a servi de modèle pour fonder leur première firme, la banque Garantia, dans les années 1970, « les Mousquetaires » ont copié la culture méritocratique, mélange de formation interne et de promotion éclair. Ancien de Harvard, Lemann déniche les perles rares parmi ceux qu’il nomme les « PSD » : les « Poor, Smart and Deep desire to get rich ». Le directeur général de Kraft Heinz, Bernardo Hees, est un de ces « bébés 3G ». Ses études ont été payées par la firme. Celle-ci lui a confié son premier « job » de PDG à 35 ans. Puis, il a enchaîné Burger King, Heinz et Kraft Heinz. Son directeur financier , diplômé de Princeton, a 29 ans. A leurs débuts, ces « cost-killers » en herbe reçoivent tous un petit opuscule intitulé « Doublez vos profits en six mois ou moins » (3). « Nous cherchons des fanatiques », reconnaît Lemann.

Une culture d’entreprise aussi darwinienne ne tient que par un seul ciment : la croissance externe. « Les grands rêves ne requièrent pas plus de travail que les petits », répète Jorge Lemann, qui a trouvé chez Warren Buffett un autre chasseur capable de signer des chèques à plusieurs dizaines de milliards de dollars. Le harpon est prêt, ne manque que la proie.

En deux ans et demi, Kraft Heinz n’a connu que trois trimestres de croissance organique au niveau mondial, dans un contexte de défiance des consommateurs à l’égard des grandes marques internationales.