UNE CHOSE paraît certaine. L’économie restera soutenue par les mesures non conventionnelles des Banques centrales. La Banque centrale européenne (BCE) l’a confirmé encore la semaine dernière en délivrant un plan plus qualitatif (durée, flexibilité, objectif de résultat) sur les deux programmes TLTRO (financement bancaire) et PEPP (financement par le marché). Le marché, à défaut de sur-réagir positivement, paraît déjà concentré sur l’équilibre qu’il faudra trouver en 2021 entre la santé publique, la normalisation de l’économie et les libertés individuelles.

Indices

Un vaste challenge. Après cinq semaines consécutives de hausse, les places financières subissent quelques prises de bénéfices sur cette séquence hebdomadaire, rattrapées par des statistiques décevantes, les incertitudes persistantes au sujet du Brexit, du plan de relance américain et de la situation sanitaire qui demeure préoccupante. L’extension du programme de rachats d’actifs de la BCE a été accueillie sans réel enthousiasme, engendrant des dégagements sur les actifs risqués.

Sur la semaine écoulée, en Asie, le Nikkei a cédé 0,37 %, le Hang Seng 1,13 % et le Shanghai Composite 2,8 %. En Europe, le CAC40 a enregistré une perte hebdomadaire de 1,8 %, le Dax a reculé de 1,3 % et le Footsie est stable, malgré l’absence d’avancée des négociations post-Brexit. Pour les pays périphériques de la zone euro, l’Espagne a perdu 2,9 % alors que le Portugal s’est adjugé 0,7 %. L’Italie a rétrocédé 2,1 %. Aux États-Unis, la perte hebdomadaire s’est élévée à 1 % pour le Dow Jones, à 1,4 % pour le S&P500 alors que le Nasdaq100 s’est enfoncé de 1,9 %.

En ce qui concerne les matières premières, l’optimisme apporté par le vaccin contre le coronavirus porte les cours pétroliers. La référence européenne atteint ainsi la barre des 50 dollars le baril, une première depuis le 6 mars dernier. La hausse des stocks de brut aux États-Unis est, par conséquent, passée au second plan, les opérateurs préférant se montrer positifs sur l’évolution du rapport offre/demande dans les prochains mois. Du côté du WTI, celui-ci s’est échangé à proximité des 47 dollars.

Les métaux précieux ont fait du surplace la semaine dernière. L’or s’est traité ainsi à ses niveaux de vendredi dernier, à 1 830 dollars, tout comme l’argent, à 23.8 dollars. Ce n’est guère le cas pour les métaux industriels, qui poursuivent inexorablement leur ascension. Le nickel a enregistré la plus grande performance hebdomadaire en engrangeant près de 5 % à 16 800 dollars.

Du côté du marché actions, le Nasdaq a offert de beaux parcours sur l’exercice 2020, et la société californienne Maximo Corp en fait partie. L’activité principale de l’entreprise consiste à vérifier le taux d’oxygénation du sang de manière non invasive via sa technologie Masimo SET (Signal Extraction Technology). De manière plus générale, elle met au point et vend des systèmes de monitoring patient.

Depuis janvier, le titre a connu une croissance de plus de 71 %, certainement porté par la recommandation de l’Organisation mondiale de la santé (OMS) qui a appelé, dès le mois de mars, les professionnels de santé à se doter de ce type de technologies afin de détecter précocement les insuffisances respiratoires dues à l’infection par le Covid-19. À la fin du mois de mars, l’entreprise a annoncé, en partenariat avec le centre hospitalier universitaire de l’Ohio, la mise au point du système Masimo SafetyNet conçu pour aider les cliniciens à soigner les patients à distance. Nos screeners accordent à Masimo Corporation la note d’investissement maximale. La marge d’exploitation prévue pour 2020 est de 23 % et la marge nette, de 19,5 %. L’EBITDA n’a cessé de croître ces dernières années, passant de 217 millions de dollars en 2017 à 248 millions en 2019. De plus, les analystes prévoient 294 millions à la fin de l’exercice 2020 et 329 millions en 2021. L’entreprise devrait générer un Free Cash Flow de 152 millions de dollars en 2020, et de 226 millions en 2021, ce qui devrait lui laisser une bonne marge de manœuvre financière. Seule ombre au tableau, l’entreprise affiche un PER de 71.5.

Du côté du marché obligataire, le taux américain à 10 ans se maintient sur la zone des 0,95 % à la suite des espoirs ravivés quant à un nouveau plan de relance budgétaire. En Europe, les rendements « core » ont terminé la semaine à l’équilibre. Le bund allemand reste recherché avec un taux à -0,60 % ainsi que l’OAT française à -0,35 %. Le Portugal rejoint les pays dont la dette génère une rémunération négative, le taux majeur passe symboliquement sous le zéro. L’Espagne devrait suivre le mouvement dans les semaines à venir.

Marché des changes

Le critère « refuge » de la monnaie suisse perpétue les rendements de la dette helvétique dans le négatif profond à -0,62 %, alors que l’Italie profite des mesures de la BCE. Le coût de son endettement à 10 ans diminue fortement à 0,59 %, tout comme la Grèce avec les mêmes références de rémunération. Le rattrapage persiste sur le compartiment des High Yield qui surperforment les indices Investment Grade sur le marché obligataire américain. Signe d’une exposition aux risques plus affirmée.

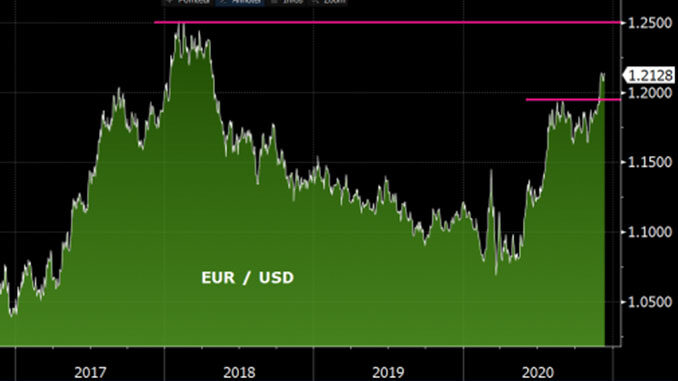

Les avancées sur le front du plan de relance aux États-Unis ont favorisé les actifs risqués, au détriment du dollar. L’euro en profite malgré le récent discours dovish de la BCE. La parité progresse, par conséquent, jusqu’à 1.21 dollar, la ligne des 1.25 dollar constituant la nouvelle cible graphique. Les cambistes se tournent également vers le franc suisse. Contre l’euro, il se bonifie de 150 points de base à 1.075 CHF. La devise helvétique avance également contre le yen, la parité JPY/CHF revenant tester un support pertinent à 0.85 CHF.

Malgré un accord « minimaliste » de dernière minute qui pourrait être conclu pour éviter un divorce « dur » avec le Royaume-Uni, la livre s’est appréciée en se rapprochant des 1.34 dollar, d’où elle semble trouver un point d’ancrage. Ce niveau correspond à un plus haut d’un an. En Asie, le yuan accentue son hégémonie face au billet vert en grappillant quelques points supplémentaires pour atteindre la parité de 6.52 CNY un nouveau point bas de deux ans.

En ce qui concerne les statistiques économiques, les statistiques chinoises ont globalement dépassé les attentes la semaine dernière, à l’image de la balance commerciale à 507B (contre 373B anticipé). L’indice PPI a reculé de 1.5 % (consensus -1.8 % et l’indice CPI a baissé de 0.5 % alors qu’il était attendu stable (+0,5 % le mois dernier). En zone euro, outre le PIB qui rate de peu le consensus (+12,5 %, contre +12,6 % attendu), les statistiques étaient meilleures que prévu. Pour l’Allemagne, la production industrielle rebondit de 3,2 %, l’indice Zew remonte à 55 et l’indice CPI a reculé de 0,8 %. En France, la balance commerciale ressort à -4.8B, la production industrielle progresse de 1,6 %.

Les données macroéconomiques étaient en revanche plus mitigées outre-Atlantique. Les déceptions proviennent des stocks de commerce de gros (+1,1 %), des stocks pétroliers (15.2M contre -0.9M attendu), des inscriptions hebdomadaires au chômage, en hausse à 853K (consensus 723K et 716K le mois dernier). L’indice CPI dépasse néanmoins les attentes à +0,2 % et la productivité ressort à +4,6 %. Pour finir, l’indice de confiance du Michigan bondit à 81.4 (contre 76.1 anticipé par le marché).