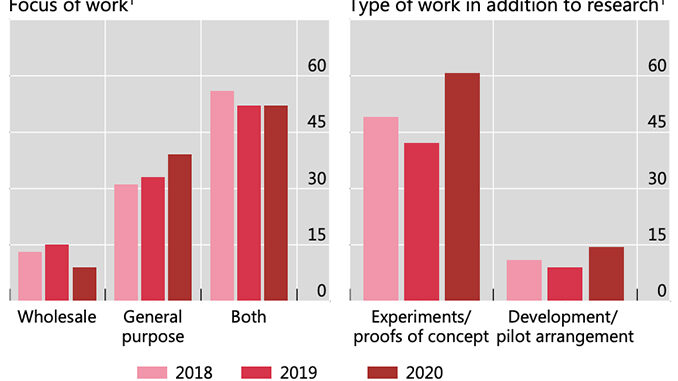

PARMI LES 86 % des Banques centrales qui s’intéressent à cette nouvelle forme de monnaie, certaines sont plus avancées que d’autres. Selon l’étude de la Bank for International Settlements (BIS), 60 % d’entre elles mènent des expérimentations et que 14 % seulement sont entrées dans des phases de développement. Après avoir interrogé 60 Banques centrales fin 2020, la BIS estime qu’« un cinquième de la population mondiale pourra effectuer des échanges à l’aide d’une monnaie numérique d’ici trois ans ».

L’étude montre que les Banques centrales perçoivent plusieurs intérêts au développement d’une monnaie numérique. Parmi ces derniers, nous retrouvons : l’inclusion financière, l’efficacité des paiements numériques et la sécurité que procure une monnaie numérique. Selon l’enquête, ce sont les trois éléments qui poussent les Banques centrales à développer une monnaie numérique de Banque centrale (MNBC). Les marchés émergents s’intéressent également de près aux MNBC car la stabilité financière et la politique monétaire deviennent des facteurs de plus en plus importants pour les économies en développement.

Expérimentation partout

La BIS ajoute que la plupart des Banques centrales étudient actuellement les avantages des MNBC d’une manière ou d’une autre. Et, dans l’ensemble, un passage continu de la recherche purement conceptuelle à l’expérimentation et aux projets pilotes. Pourtant, malgré ces évolutions, le déploiement généralisé des MNBC semble encore lointain, selon la BIS.

En Chine, pourtant, le yuan numérique est bien plus avancé. Alors que les villes de Pékin, Shanghai et la province du Guangdong ont annoncé qu’elles testeraient le yuan numérique en 2021, la Banque agricole de Chine est au cœur d’un nouveau projet : le lancement des premiers distributeurs de yuan numérique. Aujourd’hui, le pays conduit un troisième projet pilote, revenu à la ville où tout a commencé : Shenzhen. Depuis le 1er janvier 2021, c’est le district de Futian qui distribue 20 millions de yuans à sa population.

Petite différence avec les essais précédents cependant : le nombre de commerces physiques acceptant le paiement en yuan numérique a largement augmenté, et l’essai inclut désormais la fonction de dépôt et de retrait du yuan numérique. Cette nouvelle fonctionnalité est proposée par la Banque agricole, et se traduit de manière simple. Un guichet, un téléphone mobile qui contient le portefeuille numérique, et de l’argent distribué.

La Chine espère que la familiarité de cette fonctionnalité complètera l’augmentation de la couverture marchande du paiement numérique. Le nombre de commerçants dans lequel le yuan numérique peut se dépenser est passé de 3 000 à 11 000 dans la ville, depuis le premier projet pilote d’octobre. Le directeur du « Laboratoire d’innovation en yuan numérique » mis en place à Shenzhen cette année a pointé les divers utilisations du yuan numérique. En plus des centres commerciaux, des supermarchés ou des services de proximité, le type de transaction que l’on peut réaliser à l’aide de la DCEP chinoise peut aussi bien être à petite fréquence et montant. Par exemple, pour la recharge d’une carte de métro ou le paiement d’une facture téléphonique.

De plus en plus, les entreprises privées s’adaptent et acceptent le paiement en yuan numérique directement sur leurs plateformes en ligne. Ces partenaires dépendent cependant des banques des utilisateurs. La Banque agricole, la Banque d’épargne postale, et la Banque des communications peuvent uniquement choisir de se connecter à JD.com, tandis que d’autres disposent de partenaires différents. C’est pour l’instant la Banque industrielle et commerciale de Chine (ICBC) qui a le plus de partenaires. On compte, par exemple, parmi eux Meituan Bike et Didi Chuxing. Face à ces banques, la Banque agricole se démarque désormais en proposant à ses clients de déposer et retirer de l’argent numérique dans des points physiques.

Cette nouvelle dynamique du yuan numérique a pour objectif de guider les résidents de Shenzhen à s’adapter à la numérisation des espèces, que la Chine souhaite abolir sur le long terme. Elle pourrait aussi permettre à la population d’explorer et d’expérimenter plus en profondeur la transformation des services bancaires, qui s’opère à un rythme effréné dans le pays.

Déploiement lointain

L’Inde souhaite également accélérer sur le développement de sa propre MNBC, au détriment des cryptomonnaies privées. Le Lok Sabha (Chambre basse du Parlement indien) a récemment dévoilé son intention de mettre un frein aux cryptomonnaies privées, comme le Bitcoin ou l’Ether, pour promouvoir sa propre MNBC. Après la Chine, l’Inde pourrait donc être le prochain grand pays à lancer sa propre monnaie numérique, un sujet qui recouvre de nombreux enjeux pour les gouvernements du monde. En mars 2020, la Cour suprême annulait l’interdiction des cryptomonnaies voulue par la Banque de réserve de l’Inde. À la place, le Parlement souhaiterait établir, comme la Chine, une MNBC qui serait émise par la Banque de réserve de l’Inde, pour mieux contrôler les échanges financiers.

Comme en Chine, ce projet de MNBC a déjà une large base d’utilisateurs potentiels. L’Inde souhaite améliorer la traçabilité des échanges et donc augmenter ses revenus en collectant plus d’impôts.

En Europe, la Banque centrale européenne (BCE) mise sur 2026 pour le déploiement d’un euro numérique. À en croire les récents propos de Christine Lagarde, la présidente de la BCE, l’euro numérique pourrait devenir réalité d’ici à peine 5 ans. Une MNBC européenne qui reprendrait les codes habituels de la monnaie quotidienne. Depuis octobre 2020, l’Union européenne (UE) et la BCE s’activent sur l’immense chantier de l’euro numérique. En effet, les moyens de paiement évoluent et les habitudes et préférences suivent elles aussi la même trajectoire. Les espèces sont de plus en plus délaissées, l’heure est donc aux paiements électroniques et au sans contact.

Les monnaies numériques deviennent un enjeu important et l’euro digital semble donc attendu, sous une forme sécurisée, accessible et robuste. Christine Lagarde précise ainsi que le projet se présentera « comme des billets de banque mais sous forme numérique », dans le but d’effectuer « des paiements quotidiens de manière simple, rapide et sécurisée ». À propos de la consultation publique sur la création de l’e-euro, il semble que la confidentialité est l’enjeu le plus évoqué par les quelque 8 221 participants, professionnels comme particuliers, ayant répondu à l’enquête publique. Tous étaient invités à soumettre leurs propositions et idées de fonctionnalités pour cette future monnaie numérique.

Une enquête résultant de cette consultation devrait être rendue plus tard cette année, elle devrait par ailleurs constituer une contribution « importante » au Conseil des gouverneurs de la BCE. En parallèle, des experts de la BCE et de 19 Banques centrales nationales de pays membres de l’UE ont déjà pris le temps d’identifier les scénarios possibles à la création de cet euro numérique. Parmi eux, l’abandon significatif de l’utilisation des espèces en tant que moyen de paiement. De plus, ces experts ont soulevé l’importance de monnaies numériques comme le futur euro numérique face aux lancements de moyens privés mondiaux de paiement, comme la Libra devenue Diem en décembre 2020. Selon eux, elle soulève des « préoccupations réglementaires et des risques pour la stabilité financière et la protection des consommateurs ».